收藏

收藏澳洲婴儿潮一代向后代转移巨额财富,哪些继承问题引起关注?

SBS中文 2024-06-10 12:01

SBS中文 2024-06-10 12:01经过数十年的财富积累,婴儿潮一代(Baby Boomers)预计将在未来20年,将数万亿澳元的财富,以遗产和赠与的方式传给后代,这是财富的代际大规模转移。

With forced retirement saving, longer careers and rising property values, personal wealth has grown and the transfer of wealth to come is like nothing seen before. Source: Getty / skynesher

法律专业人士表示,在这场被称为“巨额财富转移”的过程中,金钱、财产和其他资产的基本分配原则或多或少保持不变。

但鉴于婴儿潮一代积累的财富规模,如今继承时可能面对的问题更多、面临的风险更高。

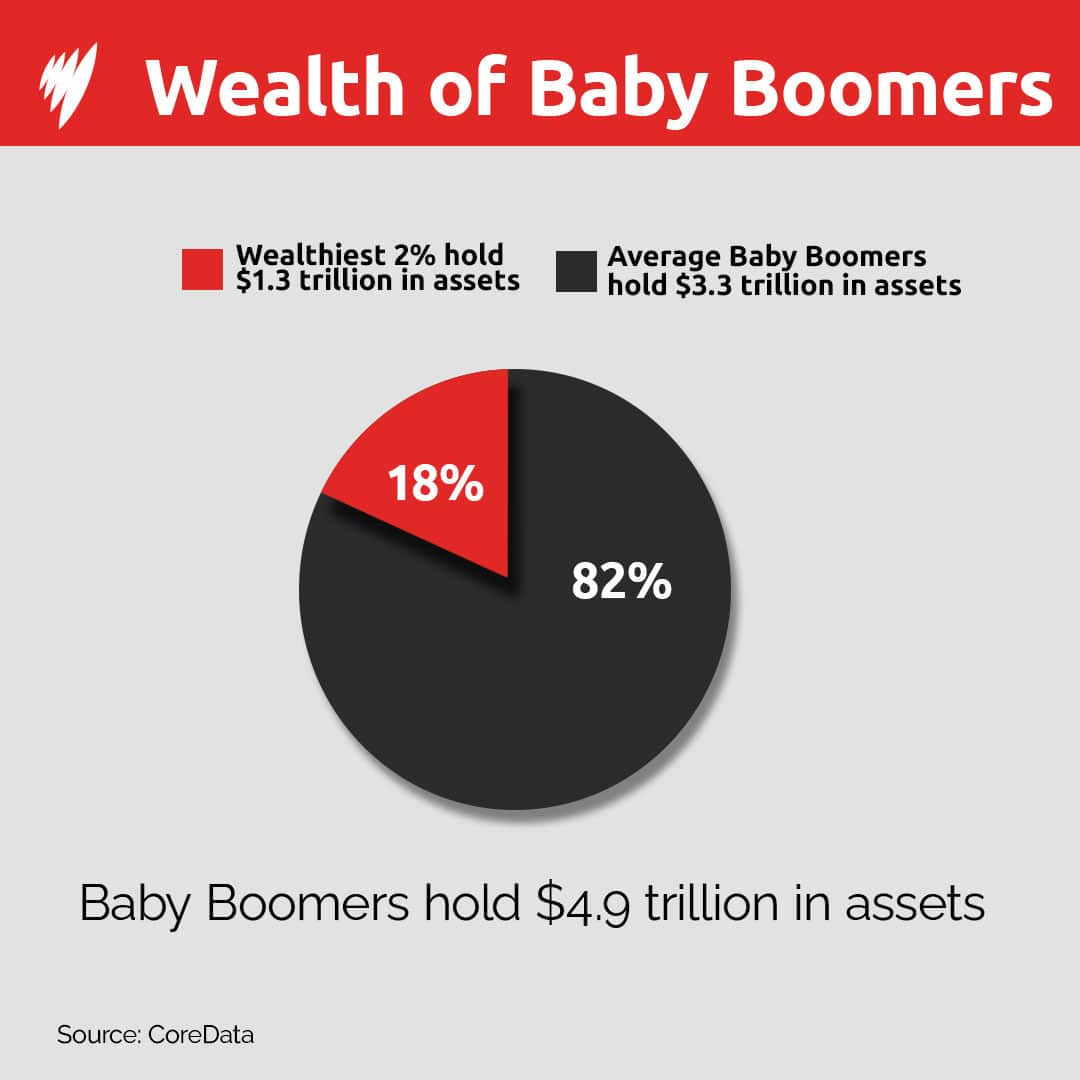

Baby Boomers hold $4.9 trillion in assets according to CoreData analysis. Source: SBS

Safewill Legal首席律师伊莎贝尔·马卡里安(Isabelle Marcarian)表示,更大的财富池让遗产规划更为复杂,也增加了发生争执的几率。

例如,在过去,被排除在遗嘱之外的子女可能不会对遗嘱提出异议,因为法律费用可能会超过所获得的利益。

“但现在,在悉尼,即使是一栋房子也价值几百万澳元,值得去争取一番,”马卡里安说。

Assets such as property are generally transferred to the next generation as part of inheritance. Source: Getty / MoMo Productions

她补充说,涉及的金钱越多,精心构建的遗产规划带来的税收利益也越大。

根据数年前生产力委员会的研究,2018/19年度的平均继承额为12.5万澳元,接受者的典型年龄为50岁。

由于强制退休储蓄、更长的职业生涯和不断上升的房产价值,个人财富在不断增长,该委员会预计遗产继承和赠与也会相应增加,2018年遗产继承总额达1200亿澳元,已是2002年的两倍。

澳大利亚60岁以上人士预计将在未来20年内,向后辈转移约3.5万亿澳元的财富,即平均每年约1750亿澳元。

遗产规划的核心是关于为死亡或无行为能力做好规划,并将房产或股票等资产转移给受益人,如子女、伴侣或其他人。

这通常从遗嘱开始,详细说明谁将得到什么,如何和何时分配这些资产,以及谁负责控制这一过程。

马卡里安表示,尽早规范遗产规划的做法很重要——让家庭成员知道遗嘱已经写好,谁是受益人,谁是遗嘱执行人,以及其他基本信息。

“进行这种讨论很重要……万一遗嘱丢失,而你的孩子从来不知道你立了遗嘱,也不去找它,那该怎么办?”她说。

她建议,在可能的情况下,对不平等的资产分配保持坦率——例如给收入远低于其兄弟姐妹的孩子更多财产,解释其中缘由,避免出现任何紧张关系。

“最好在大家都在的时候,好好地进行这种对话,”她说。

Families are being encouraged to discuss their intentions around the distribution of their money and assets. Source: Getty / Pekic

然而,在关系不稳定的情况下,事先坦率谈话可能会给某人的遗产带来更大风险。

如果受益人年龄较小,可以选择分阶段继承,以确保遗产合理使用而不是被挥霍掉。

例如,与其把100万澳元直接给一个18岁的年轻人,不如考虑他们可能最初得到10万澳元,20岁时再得到20万澳元,其余的在25岁时获得,期望他们的理财技能随着时间推移和逐渐成熟而提高。

遗嘱信托在遗嘱中规定,当某人去世,遗嘱信托就会生效。遗嘱信托有很多好处,包括通过在受益人之间分配收入来降低总体税负。

例如,假设一年内将从信托中释放5万澳元的收入,每人2万澳元可能分给兼职工作的成年孙辈,由于税级差异,而有全职工作的子女当年可能只能得到1万澳元。

遗嘱信托还可用于保护遗产不受债权人、离婚协议和受益人错误财务决定的影响。

本文为转载发布,仅代表原作者或原平台态度,不代表我方观点。澳洲印象仅提供信息发布平台,文章或有适当删改。对转载有异议和删稿要求的原著方,可联络 auyx.service@gmail.com

你需要登录后才能评论 登录