收藏

收藏海外华人哭晕!1月1日两大汇款新规:美国征1%跨境税、中国拉响“最严”跨境汇款警报!

2026 年对于不少人在海外的华人来说,无疑是在汇款遭受“双重暴击”的开端。

一方面,美国联邦政府将推出一项新的跨境汇款消费税。该税项依据《大而美法案》(Big Beautiful Bill Act, OBBBA)设立,于 2025 年 7 月 4 日签署,将于 2026 年 1 月 1 日正式生效。

什么是跨境汇款税

凡是从美国向境外汇款,且使用现金、汇票、银行本票(cashier’s check)或其他实体支付工具,都需要额外缴纳汇款金额 1% 的联邦消费税。

该税由汇款服务机构代收,包括银行、电汇公司、汇款平台等,并按季度上缴美国财政部。

谁需要缴税

收税时不分国籍或身份,无论是:

美国公民

绿卡持有人

在美国合法或非法居住的非公民

任何从美国发起汇款的人

为什么要设立这项税

对于这笔跨境汇款税,美国政府的官方理由包括:

增加联邦财政收入(预计 10 年可带来 45 亿至 100 亿美元)

用于边境执法和移民管理

提高向海外汇款成本,从而“遏制非法移民”

具体缴税金额

跨境汇款税的税率固定为 1%,没有最低免税额:

如果汇出 500 美元,税 5 美元

如果汇出 1,000 美元,税 10 美元

会被征税汇款方式

使用现金

汇票

银行本票

类似实体支付工具的跨境汇款

史上最严跨境汇款新规

另一边,中国人民银行最新发布的《金融机构客户尽职调查和客户身份资料及交易记录保存管理办法》将从 2026 年 1 月 1 日正式实施。业内普遍把这视作“史上最严”跨境汇款新规,那么,它到底严在哪里?日常转账需要注意什么?

图源:中国人民银行

这些将重点核查

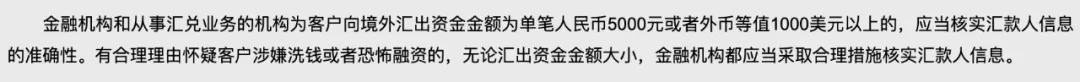

新规最受关注的部分,是第三十四条对跨境汇款信息登记与核查的要求。

今后,金融机构在办理境外汇款时,必须完整登记汇款人和收款人的姓名、账号、住所等信息,并在系统中留存。只要单笔汇出金额超过人民币 5000 元或外币等值 1000 美元,就会进入重点核查范围。

这并不意味着 5000 元以内的转账可以放松要求。条文明确,只要机构认为客户存在洗钱或恐怖融资风险,不论金额大小,都必须重新核实汇款人身份信息。换句话说,“小额多笔”或“拆单规避”在新规下基本不再可行。

图源:中国人民银行

新规覆盖面也明显扩大。银行、第三方支付机构、预付卡发行方、网络小贷公司等全部被纳入反洗钱义务体系,今后这些机构需履行与银行同等的身份核验与信息传递职责。

在业务操作上,新规要求金融机构不得为身份不明的客户提供服务,更不能开设匿名账户或替他人冒名开户。

跨境汇款的中间机构必须完整传递汇款人和收款人资料,并判断信息是否缺失;一旦发现重要信息不全,要么立即要求补充,要么暂停甚至拒绝办理。接收境外汇款的机构同样必须在资料缺漏时要求境外机构补齐。

图源:路透社

尽管监管趋严,每人每年 5 万美元的个人外汇便利化额度并未改变。正常留学、生活费、医疗费等用途,只要材料真实合规,大多数情况下并不会让流程变得更繁琐。汇款时通常需要准备有效身份证件、线上验证、人脸识别、用途说明以及相应证明,如学费通知单或医疗文件。

风险最高的是此前常见的一些“灰色路径”,比如拆单规避额度、地下钱庄换汇、虚拟货币 OTC 换汇等方式,在新规落地后都会处于更高风险区间,更容易导致账户冻结、补税、罚款甚至信用受损。

企业跨境资金操作,也需提前做好合规规划,尤其是涉及海外投资、并购或大额贸易结算的情况。

平台监管收紧

除了传统金融体系,第三方支付监管也明显收紧。去年出台的《非银行支付机构监督管理条例实施细则》已将微信支付、支付宝等平台纳入严格监管范围,未来跨境交易的审查力度预计会继续加强。

图源:TD

事实上,各国使领馆早已多次提醒海外华人,通过非正规渠道换汇极易导致国内账户被冻结,责任完全由个人承担。大量案例显示,“私人换汇”因便利和汇率优势而受到欢迎,但法律上常被视为“非法买卖外汇”,涉案金额达到一定程度,甚至可能触及刑事责任。

尽管新规尚未正式实施,各家机构也尚未公布流程调整细节,但不少专家判断,未来此前相对宽松的一万元以内汇款窗口可能收紧,跨境汇款的实际门槛也可能随之上升。

跨境资金流动还是得走正规路径,确保用途明确、材料齐备,机构资质可靠。如果为了图方便而选择的非正规方式,未来可能付出更大的代价。

本文为转载发布,仅代表原作者或原平台态度,不代表我方观点。澳洲印象仅提供信息发布平台,文章或有适当删改。对转载有异议和删稿要求的原著方,可联络 [email protected]

你需要登录后才能评论 登录