收藏

收藏收入$10万,只能买得起澳洲10%的房子!澳人住房负担能力创新低!中等收入家庭竟买不起中等房?

西澳料姐 2024-11-21 12:31

西澳料姐 2024-11-21 12:31收入$10万,只能买得起澳洲10%的房子!

创下历史新低

最新的ANZ CoreLogic住房可负担性报告显示,收入约10万澳元的准购房者只能负担得起澳洲10%的住房,占比创下历史新低。

据《澳洲金融评论报》报道,可负担性压力是高利率和房价上涨的结合结果。这一创纪录的低点远低于2020年12月中等收入者能负担得起的50%,也大大低于2022年3月利率开始上升前的40%。

即便是高收入者,他们的选择也大幅减少。年收入平均为17.2万澳元的高薪者只可负担一半的房市,这一比例相较于2020年底的80%显著下降。模型假设家庭用于支付房贷的收入不超过30%。

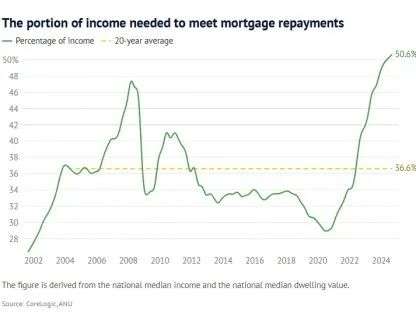

实际上,截至9月份,全澳支付房贷所需的收入比例已飙升至创纪录的50.6%,而在疫情前仅为29.6%,比去年要求的46.7%大幅增加。

根据ANU POLIS社会政策研究中心和CoreLogic的建模,全澳家庭年收入中位数增长了2.8%,至10.1万澳元,但这远低于同期房价中位数8.5%的增长。

CoreLogic研究负责人Eliza Owen表示,即使明年预计降息,住房可负担性条件也不太可能显著改善。“如果如预期明年利率下调0.75个百分点,从按揭还款的角度来看,可负担性可能稍有改善,但家庭收入已经有一段时间无法跟上房价涨幅,”她说道。

“收入与房价之间的中位数对比显得极端,显示出房价与收入和储蓄的脱节。”“因此,进入房市更多地变成能从‘爸妈银行’获得多少财富,以及自身的收入有多少。”

AMP首席经济学家Shane Oliver表示,尽管利率下降,负担能力的恶化将限制价格上涨。“通常情况下,当利率下降,房地产市场会回暖,但过去几年情况异常,因为即使在利率上升时房价也在上涨。”

“因此,自2023年初以来,我们见到的房价上涨,可能已经提前实现了通常因利率降低而出现的涨幅,这反映在持续恶化的可负担性中。”

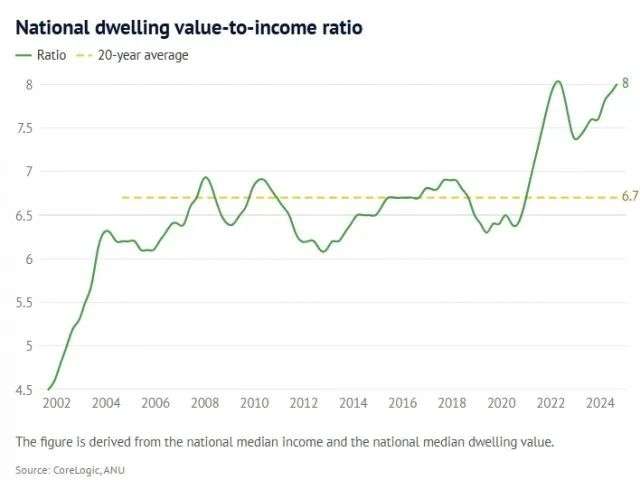

“因此,房价随着利率下降而大幅上升的潜力或许被抑制了。”全国房价的持续上涨使得住房价值与收入的比率升至8,超出过去10年的平均值7,并与2022年初创纪录的高位持平。

除了墨尔本、霍巴特和堪培拉的购房条件有所改善外,第三季度大多数首府城市的住房可负担性指标均有所恶化。

悉尼仍是最不可负担的购房市场,房价是收入的9.8倍。购房者现在需要花62.1%的收入用于新的房贷,显著高于去年的58.1%。在疫情爆发之前,悉尼购房者仅需用39.2%的收入支付房贷,自那以来,房价上涨了29.1%。

自疫情以来,阿德莱德的住房可负担性恶化最为严重,中位数与收入比率从5.9飙升到8.9。这一期间城市房价增长了65%。

相比之下,墨尔本的住房可负担性大幅改善,住房与收入比降至7,低于疫情初期的7.5。用于还贷的收入比例也从上季度的45%降至44.3%。

墨尔本市、Stonnington-West、Bayside、Manningham-West和Mornington Peninsula的房屋按揭可负担性改善最大,所需收入份额下降了超过5个百分点。而阿德莱德西南部的Holdfast Bay的房屋记录了全国最大的住房可负担性下降。

该地区家庭收入中用于还贷的比例跳升至101%,从前一年的81%大幅增加。现在需要21.4年才能存够首付款,比去年多4年。

珀斯市、Melville、Stirling、Mandurah和Gosnells的可负担性也降至新低,贷款所需收入比例上涨超过12个百分点。

现在,Melville的购房者需花67%的收入用于房贷,珀斯市为80%,Stirling为61%,Mandurah为60.4%。

文章来源:AFR

澳人住房负担能力创新低!

中等收入家庭竟买不起中等房?

澳大利亚住房负担能力创历史新低,首次购房者将面临前所未有的挑战。根据ANZ/CoreLogic最新发布的住房负担能力报告,澳大利亚典型房屋价格已达到家庭收入中位数的八倍,创下历史新高。此外,存款门槛仅略低于历史高点,而租金占收入的比例也达到了前所未有的水平。

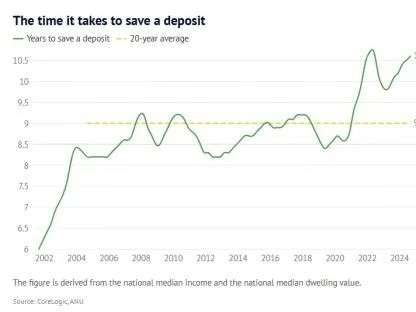

报告显示,截至9月份,首次购房者需要花费10.6年的时间才能存够20%的首付,而中等价位房屋的抵押贷款还款需要占用家庭收入的50.6%。这些数字均高于过去20年的平均水平,显示住房负担能力正在持续恶化。

CoreLogic澳大利亚研究主管兼报告作者Eliza Owen指出,房价持续超过收入增长是当前住房负担能力问题的核心。她表示:“过去一年,收入增长约3%,而全国房价上涨了约6.5%。租金继续强劲上涨,利率也相对较高。因此,这是一个多方面的负担能力挑战。”

AMP首席经济学家Shane Oliver博士表示,尽管2022年经济低迷期间住房负担能力指标曾短暂改善,但如今已不复存在。他强调:“随着房价上涨速度超过收入,负担能力继续恶化,我们在2022年看到的改善已被抹去。这实际上凸显了持续上涨的房价对人们进入房地产市场的能力造成的损害。”

Oliver进一步指出,高储备银行现金利率和不断上涨的价格形成了一种历史上不寻常的组合,导致住房价值与收入的比率和偿还新贷款所需的收入比例同时恶化。他表示:“当你把高利率和高房价放在一起时,你最终会得到一种双重糟糕的关系。这是一个问题,因为通常情况下,利率上升会导致价格下降,从而提高负担能力,让人们有机会买房。”

Eliza Owen认为,存款障碍和抵押贷款已成为首次购房者的主要痛点。她表示:“中等住房远远超出了中等家庭的承受能力。这不现实。数据假设中等收入家庭(全澳约101,000澳元)以平均自住抵押贷款利率支付中等住房价值的20%的首付。在目前的抵押贷款利率水平下,这基本上是不可能的。”

尽管利率高企、借贷能力下降,房价仍在上涨,这被认为是富裕买家和首次购房者可以获得代际财富的结果。Eliza Owen强调,现状加剧了住房不平等,尤其是对于无法获得代际财富、仅依靠收入进入市场的人而言。

她还表示,降低澳大利亚储备银行现金利率不太可能改善负担能力。根据澳新银行的预测,到2025年底利率降低75个基点,假设收入和价格稳定,用于偿还抵押贷款的收入比例将下降到48%左右。然而,这可能会给房价带来上行压力。

文章来源:SMH

本文为转载发布,仅代表原作者或原平台态度,不代表我方观点。澳洲印象仅提供信息发布平台,文章或有适当删改。对转载有异议和删稿要求的原著方,可联络 auyx.service@gmail.com

你需要登录后才能评论 登录