收藏

收藏澳洲楼市,正在经历一场财富大洗牌!

澳洲财经见闻 13天前 06:50

澳洲财经见闻 13天前 06:50前言

目前澳洲房市正受到货币政策走向与供需基本面的共同影响。

7月8日,澳洲央行决定将现金利率维持在3.85%。这一决定出人意料,但市场普遍认为8月降息几乎板上钉钉。

资本市场当前几乎肯定下月降息(对8月会议降息3.60%的概率高达88%),并预期货币宽松将继续推进:多数大银行预计今年年底前还会有多次25个基点降息(如联邦银行和澳新银行押注到2025年底降至3.35%,国民银行预测降至3.10%,西太平洋银行看向2.85%),为购房者释放更多借贷空间。

降息周期下,降低了家庭贷款成本,吸引更多潜在买家入市,从而推高了房价。

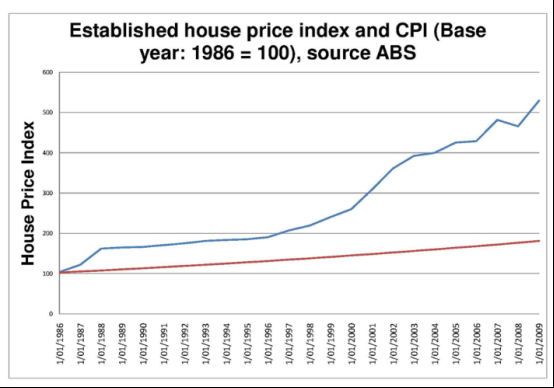

从长期看,澳洲房价增速远超通胀增速。

如上图所示,1986年基准线(100)以来,房价指数(蓝线)一路走高,到2009年已接近5倍起点,而同期消费者物价指数(红线)仅温和增长。

官方数据显示,自2020年11月以来,全国房价已累计上涨近40%,远高于同期CPI涨幅。

这意味着,即便近两年增速放缓,全国房价基数已处历史高位,经济环境和住房可负担性都趋于紧张。

降息效应

2025年2月19日,澳大利亚储备银行打响了降息第一枪,终结了持续一年多的利率僵局。

决策背后是触目惊心的经济数据:国内生产总值几近停滞,家庭可支配收入遭遇半个多世纪以来最大跌幅,核心通胀率已从去年3月的4.1%骤降至年末的2%。

截至7月,RBA累计降息75个基点,现金利率从4.35%降至3.85%。

货币政策的转向瞬间激活了楼市。

根据Cotality数据,全国住宅价格指数累计上涨约2.3%(相当于中位数房价上涨约1.8万澳元),涨幅最大的是达尔文(约6%),悉尼、墨尔本、布里斯班和珀斯涨幅均超过2%,阿德莱德略低于2%。

这表明降息提振了购房需求,在整体房市中起到普遍托涨作用。

然而,房价对降息的反应有其“限度”。

Cotality研究显示,降息对房价的提振作用取决于多种因素:

一是降息幅度和频次;

二是房价当前基数和经济信心。

本轮降息周期中,房价月均涨幅仅约0.5%,远低于2020–22年每月平均1.5%的涨幅。

原因在于:当前全国房价比2020年底高出近40%,可支配收入和消费者信心并未同步大幅提升,而经济、贸易和地缘政治风险增加,使得市场预期更为谨慎。

此外,目前利率水平虽然在下行,但仍远高于2020年初低点阶段,这也限制了房价的快速攀升。

城市分化

澳洲楼市正呈现前所未有的地理割裂。

当悉尼、墨尔本深陷高土地税和人口增长放缓(分别降至1.23%和1.43%)的双重泥潭时,昆士兰和西澳却凭借人口红利异军突起:珀斯房价年涨19.1%,创下全澳最高涨幅,租赁市场空置率逼近历史低点。

布里斯班中位价达99万澳元,百万豪宅比例五年内从6.2%飙升至40.2%,成为下一个“百万房产市场”已无悬念。

昆士兰州际移民吸纳量(29910人)和西澳(9742人)分列全国前二,直接带动当地房价。

驱动这场迁徙的是可负担性的失衡。

在悉尼,一套普通住宅需耗费家庭收入的9.7倍,预计明年底将突破10.3倍。

而边缘城区因“刚好负担得起”的优势成为黑马,Cotality数据显示,过去12个月房价增长冠军被远郊区域包揽,西澳偏远地区(+13.2%)和南澳偏远地区(+12.9%)碾压核心城区。

财富内部再分配

楼市深层的变革源自人口结构地震。2025年,婴儿潮一代(1946-1964年出生)已全面步入退休年龄(61-79岁),手握全澳最大规模住房资产的他们,正改写着市场:

以大换小浪潮:大批退休者出售郊区独立屋,置换公寓或养老社区,为年轻家庭释放房源。

财富继承潮:父母通过资助首付帮助子女购房,Property Home Base观察到“父母银行”贷款现象激增,五年前几乎闻所未闻。

这场史上最大规模财富转移正加速市场新陈代谢。

首次置业者占比从长期平均的26.8%跃升至29.2%,推动悉尼西部、墨尔本北部等新兴区域房价。

但硬币的另一面是,未获得家庭支持的年轻人被彻底挤出市场,住房拥有率持续下滑,首次购房平均年龄不断推高。

百万豪宅平民化

目前的澳洲,高房价使得百万澳元级住宅已不再是少数。

最新数据表明,截至2025年4月,全澳超三分之一住宅价值突破百万大关,比例达34.4%——较十年前飙升近三倍。

悉尼堪称“百万豪宅之都”,64.4%房产迈过这道门槛,连三居室中位价都站上130万澳元。十年前这里仅五居室豪宅才值百万,如今同类型房产已跳涨至200万。

另一方面,供应短缺也是催生百万豪宅平民化的重要因素,其直接推高资产价格。

尽管10月住房审批量上升4.4%,达到两年次高,但澳洲仍深陷32万套的住房缺口。

建筑成本年度上涨3.2%,俄乌冲突引发的供应链危机拖延项目交付。

平均审批周期长达12.7个月,远超疫情前水平,维州因高层建筑审批复杂陷入停滞。

各州严重失衡:昆士兰、西澳加速建设,新州却持续低迷,进一步恶化悉尼可负担性。

结语

目前所有目光聚焦RBA下一步行动。四大银行预测分化:

最激进:西太平洋银行预计四次降息,明年5月利率降至2.85%

最谨慎:联邦银行和澳新银行预测两次降息,年底利率达3.35%

折中派:国民银行预估三次降息,明年2月降至3.10%

综合来看,Cotality和主要银行普遍预计澳洲房价在2025年仍将缓步上涨。

驱动因素仍然包括持续的需求与资金充裕,以及新供应不足的结构性矛盾。

行业分析师估计,到2026年底全国房价累计涨幅可能达到10–13%。

不过,增速预计会趋于温和:高基数、紧缩的信贷环境以及不确定的经济前景都可能限制价格飙涨。

正如研究所言,当前降息效应空间有限,尽管住房可负担性已接近极限,但市场整体仍将受到支撑。

但当悉尼房价收入比突破10.3,住房债务与收入比达135%时12,市场已逼近负担极限——房价每涨一分,无房者与有房者的财富鸿沟就加深一尺。

本文为转载发布,仅代表原作者或原平台态度,不代表我方观点。澳洲印象仅提供信息发布平台,文章或有适当删改。对转载有异议和删稿要求的原著方,可联络 auyx.service@gmail.com

你需要登录后才能评论 登录