收藏

收藏澳股新高,澳元暴涨!铁矿热浪之后将是暴跌?

澳洲财经见闻 2024-10-02 06:10

澳洲财经见闻 2024-10-02 06:10最近,一系列暴涨疯狂刷屏了亚太地区的财经头条——中国央行释放万亿流动性带动中国股市创下十多年来最单周大涨幅,上证指数终于收复3000点大关,甚至冲高至3300点。

就连长期缺乏利好的澳洲股市也迎来了春天,就在本周一,澳股大盘创下历史新高,拿下8280.70点。

但是,这波由中国央行强心针刺激的疯狂上涨,究竟能维持多久?对澳大利亚资本市场的影响又具体有哪些呢?

今天,我们把目光锁定在四种近期备受关注的资产——矿石价格、矿股、澳元,以及银行股。

说起澳大利亚,许多身处海外的投资者对于澳大利亚的另一个名字都并不陌生——“坐在矿车上的国家”。

澳大利亚作为全球屈指可数的原材料出口大国,其各类矿产资源的储量和出口总值都常年位居全球前列,而如果一定要从这些矿石中找出一个明星产品,那么这一头衔非铁矿石莫属。

在过去的20年间,澳洲经历了两次大周期的铁矿石热潮,也就是在澳洲脍炙人口的“铁矿石盛世”。在这段时间里,铁矿石带动的投资及贸易总值在GDP中的占比从2000年的1%,一路飙升至2010年的9%。

矿石盛世带来的红利不仅造福了矿企,还带动了整个澳洲经济——GDP在10年间几乎翻了两翻,达到了1.32万亿澳元。

真正驱动铁矿石需求的,正是来自澳洲最大贸易伙伴中国对地产行业的不断投资,而铁矿石作为炼钢过程中的关键材料,更是各类基建必不可少的核心。

但是,随着经济转型以及中美关系的变化,熠熠生辉的铁矿石在2010年代末也已经开始淡出舞台。

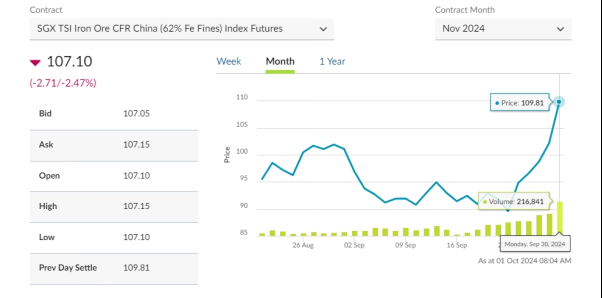

铁矿石价格从今年初的每吨144美元一路暴跌至9月初的90美元附近,年化跌幅逼近40%,而澳股上市矿业巨头也一蹶不振,其中必拓集团(BHP)跌幅达到39.14%、力拓集团(RIO)下跌33.42%、铁矿巨头福特斯克金属(FMG)大跌45.78%……

但是,就在上周,中国人民银行推出一篮子刺激猛政之后,这些低迷的资产忽然集体绝地反击,在一周内录得15%左右的大涨,而铁矿石价格也冲高至每吨113美元(新加坡大宗期货价格),仅在周一就大涨10%。

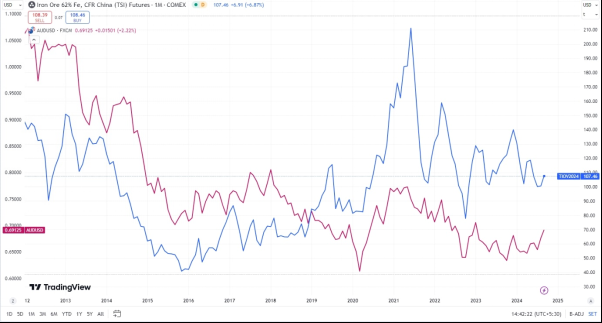

不仅如此,被称为“商品货币”的澳元也奋起直追,其中澳元兑美元(AUDUSD)从0.63附近开始发力,目前已经来到0.70大关下方。

澳元的大幅拉升,像极了铁矿石盛世期间的壮阔场景——以澳元兑美元(AUDUSD)为例,在2001至2011年之间,澳元总涨幅达到了126.40%,从1澳元只能兑换0.48美元,变成1澳元可以兑换1.10美元,创下澳洲有史以来最高纪录。

仔细对比铁矿价格和澳元的走势,我们可以进一步确认两种资产价格之间的高度正相关性——当铁矿石价格上涨时,澳元也随之上涨,反而亦然。

显然,澳元的本次狂奔绝对离不开铁矿价格的大涨。

那么,澳元和铁矿价格还会继续上涨吗?

决定这个问题答案的变量并不少,比如澳新银行和麦考瑞银行就在近日发出警告,称中国刺激政策带来的资产价格大涨存在较大下行风险,而铁矿石价格的暴涨背后,还有许多企业在国庆长假前囤积库存带来的极短线需求激增。长期来看,铁矿石价格将在第四季度末回归每吨85美元。

另一个显著的变量,则是来自美国,因为在35天后即将揭晓的美国大选,很可能成为第二个驱动澳洲矿石需求的关键因素。

早在今年上半年,在澳洲联邦政府公布的财政预算案中,就反复强调了一个澳洲未来的国策——“未来澳大利亚制造(Future Made In Australia)”,该政策的核心则是以围绕清洁能源、电池、光伏等产品而打造的第二轮矿石盛世。

而这全新一轮矿石盛世的主角,不再是依赖向中国出售的铁矿,而是向美国出售的铜矿。

调查显示,美国铜矿的开采程序极为繁琐,矿企必须走完冗长的法律程序,再加上铜矿本身的开采准备周期长(从动土到往外输出铜矿通常需要7年),这也将澳洲这个美国盟友变成了第一选择。

那么美国为什么要急于开采铜矿呢?

答案很简单,除了全球向新能源转型的大环境以外,美国作为电动车行业的领军人(特斯拉),已经在年初被中国比亚迪赶下全球销量之冠的宝座。不仅如此,特斯拉作为一家自主电池产能缺失的电动车巨头,一直需要依赖海外(日本松下、韩国三星,以及中国宁德时代)的电池供应,这让美国在日益激烈的电动车竞争中腹背受敌。

为了在消费者面前保持价格优势,特斯来一直在许多领域“抄近路”,比如坚持不安装雷达和激光雷达(LiDar,均为高成本),而是一直依赖摄像头(低成本)进行路面和障碍识别,这一策略已经让特斯拉屡次陷入危机(大量事故)。

所以,获得自主产能,特别是稳定的铜矿供给,是美国政府的首要任务,如果民主党连任,那么这一美澳合作或将得到加速落实(特朗普主要支持传统能源)。

最后,我们来看在今年不止跑赢,而是差点跑死大盘的金融板块,特别是占据半壁江山的银行股。

在中国央行推出刺激猛政之前,四大银行均录得了破纪录的两位数增长,其中龙头股联邦银行(CBA)和今年绝地重生的西太银行(WBC)的表现最为亮眼。

但是,中国央行的刺激猛政却打断了银行股的暴涨,导致大量投机资金外流至矿业股(前文提到的矿股大涨),这也引发了许多财经媒体的猜测:银行股的牛市是否结束了?

这个问题的答案其实在于两点——利率和收益率。

在美联储降息后,澳洲通胀也不约而同地回落至澳联储的目标范围附近(2.7%),为澳联储在第四季度降息做出了重要铺垫。

虽然降息后的低利率环境会对银行的净利息差(Net Interest Margin)以及营收造成负面影响,但是却显著减少了坏账在高利率环境下继续增加的风险,利于银行基本面的维持。

其次,就是澳洲银行稳定的收益率(yield),这种通过稳定派息(dividend payout)创造的稳定收益率,会在其他固定收益资产(定期存款、国债等收益率跟随央行利率)的收益率下降过程中,变得更加具有吸引力。

所以,金融板块仍然有稳定上涨的空间。而澳股大盘则可能继续受到金融和原材料板块带来的动能,继续上探上行空间。

一个属于澳大利亚的全新增长时代是否已经来临?

本文为转载发布,仅代表原作者或原平台态度,不代表我方观点。澳洲印象仅提供信息发布平台,文章或有适当删改。对转载有异议和删稿要求的原著方,可联络 auyx.service@gmail.com

你需要登录后才能评论 登录