收藏

收藏连破纪录!澳洲红利窗口出现!

澳洲财经见闻 2024-03-31 11:43

澳洲财经见闻 2024-03-31 11:43昨天晚间,美国经济分析局(BEA)公布了最新一轮的通胀数据——个人消费支出物价指数(PCE)。

作为衡量通胀水平的两大指数之一(另一个是消费者物价指数,即我们常说的CPI),PCE指数对于资本市场来说,有一个重大的含义:PCE是美联储制定货币政策时最重要的参数。

所以,昨晚PCE通胀数据的变化,成为了全球资本市场的重点关注对象。

本次数据显示,美国2月的PCE指数涨幅从0.5%下降至了0.3%,而年化增长(从2023年2月到2024年2月)则从2.9%下降至2.8%,是2021年3月以来最低水平,同时距离美联储预定的2%目标已经近在咫尺。

要知道,在去年中旬的时候,美国通胀一度突破9%大关,市场对未来方向的悲观预期以及各国央行铁腕加息带来的融资环境恶化,造成个全球股市一轮又一轮的大跌。

但是今天,随着通胀逐步回归目标区间,资本市场也开启了一轮长达3个月的疯狂暴涨,而这轮暴涨背后的逻辑也非常简单:当降息来临时,与利率呈正相关的融资成本也将随之下降,而上市企业的融资和运营成本也将同步下行,自然为营收和股价增长创造了顺风。

在这个定价逻辑的基础上,我们看到美国股市的高歌猛进,其中被誉为美国经济和股市风向标的标普500指数(包含500家来自11个不同板块的上市公司)新高不断,仅仅在今年的前3个月里就创下了20次历史新高!

美国股市的乐观情绪也由美元霸权和金融霸权作为传输器,输送到了全球许多国家和市场,比如英国、日本、德国、法国、印度等“西方经济体”的股市同样突破历史新高,而在南半球的澳大利亚,同样在本周四再次打破月初刚刚创下的新高。

虽然看似一个黄金时代已经到来,但是正在不断升级的国际地缘政治局势却在恶化,特别是考虑到近期有报道预测澳洲资源出口将在未来5年内暴跌1,170亿澳元的情况下,澳洲的资本市场,乃至整个澳大利亚的未来,又在何方呢?

要回答这些问题,我们首先需要了解本轮推动澳洲股市创新高的都是哪些板块和企业,这些企业和板块的未来将为我们带来更加直观的预测。

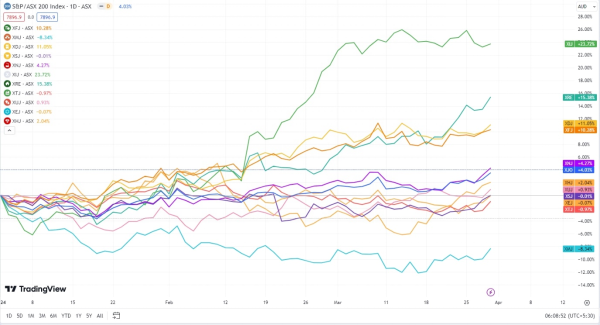

通过对比澳洲股指的11个板块,我们会发现推动本次澳股历史新高的功臣主要是信息技术(XIJ)、地产(XRE)、非必要消费品(XDJ)和金融板块(XFJ)。

其中信息技术收到全球对降息预期的提前计价推动、地产板块则得益于大量移民涌入澳洲带来的地产供求失衡、而金融板块主要是捕捉了高利率政策带来的红利。

而作为非必要消费品板块中的权重股,西农集团(ASX:WES),其旗下的建材、户外用品、家装用品以及其他种类众多的商品业务,也显然受到了地产价格暴涨带来的顺风,将公司和板块推升到了当前的高位。

在上述几个板块中,占整个大盘比例最高的金融板块(28.1%)发力推动大盘,并不足为奇,因为信息技术板块(4.0%)、非必要消费品板块(7.0%)和地产板块(6.6%)占比较低,无法左右市场未来的方向。

相反,作为澳洲核心产业的矿石出口,也就是原材料板块(XMJ),占比不仅高达22.3%,其3个月的收益率目前仅为-8.34%。

换句话说,目前澳洲原材料的出口情况并不乐观,所以出现了负收益率。但是,如果我们换个角度来看,就会发现两个关键:

1

目前的澳股大盘能在原材料板块大跌的情况下多次创下新高,可见其他板块的总和表现非常强硬,特别是金融板块(由银行股牵头)的大涨,更是对冲了原材料板块的跌幅。

2

如果未来原材料板块出现反弹,那么在其他条件不变的情况下,整个大盘仍可能收益,继而获得更大的上行空间。

从现在的情况判断,澳洲股市的未来仍然充满机遇。

那么我们的下一个问题,就是要推测在今年剩下的3个季度里,乃至是未来的2~3年里,随着经济环境和国际局势的变化,澳洲股市将何去何从。

在众多主导澳洲股市的变量中,有三个最为重要,分别是:澳联储货币政策、大宗商品周期,以及国际地缘政治。

在货币政策方面,正如前文所分析,澳联储的降息将有效压缩上市企业的融资成本(企业向银行借贷以及企业向投资者发放债券的成本),并且刺激澳洲各行业的经济活动,随着流动性的增加,澳洲企业的整体营收情况将获得显著的上行空间,这又将带动估值和股价双双向上。

据本周二澳洲统计局(ABS)公布的最新数据显示,澳洲2月通货膨胀率为3.4%,低于市场所预期的3.5%,距离澳联储2~3%的目标区间已经高度接近,政策拐点几乎就在眼前。

如果事实符合联邦银行所预期的9月开始降息,年内降息3次,2025年上半年再降息3次的话,那么澳洲的经济活动和股市或将迎来显著的反弹。

在大宗商品周期方面,我们通过对比美联储联邦基金利率、美国西德克萨斯原油价格、国际铜矿价格以及澳洲福特斯克金属集团的股价(FMG、澳洲铁矿集团),发现在过去的15年里,利率的下降都有益于大宗商品价格的上升。

所以,我们有理由大致预测,本次降息周期开启时,也将大概率触发一轮大宗商品的全面反弹。而这一潜在反弹,也将受到全球经济的逐步复苏所支持。

换句话说,澳洲的各类矿石和原材料出口,有望在新的红利窗口中谋求复苏,继而为澳股大盘提供上行动能。

最后,不断升级的地缘政治局势,也可能为大宗商品价格的迅速大涨埋下伏笔——无论是俄乌战争爆发初期的国际原油价格大涨,还是以哈战争爆发后的黄金价格连续创下历史新高,都是值得我们参考的。

因此,澳洲资本市场的未来仍然充满希望。特别是考虑到近期中澳关系在贸易(红酒惩罚性关税正式取消)和外交(王毅访问)层面的进一步回暖,以及源源不断的海外移民将财富和技术带到澳洲,澳洲作为高质量的多元文化移民圣地的基本盘将迎来更多的红利窗口。

届时,资本市场的繁荣将自然成为澳洲经济繁荣的副产品。

本文为转载发布,仅代表原作者或原平台态度,不代表我方观点。澳洲印象仅提供信息发布平台,文章或有适当删改。对转载有异议和删稿要求的原著方,可联络 auyx.service@gmail.com

你需要登录后才能评论 登录